狂跌70% 加密货币全线崩塌散户惨遭血洗

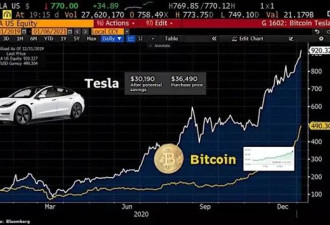

在一个漫长的下跌周期中,以比特币、以太坊等为代表的加密货币市场正变得异常“脆弱”。

实时数据显示,截至6月14日晚8点,比特币价格报22061.6美元/枚,较上一个交易日下跌近7%。而在早盘交易中,比特币价格跌幅一度超过10%,下滑至20823.56美元/枚,创下18个月来的新低。

同一时间,以太坊价格报1184.12美元/枚,较上一个交易日下跌近3%。而当天上午以太坊价格一度跌破1100美元/枚,创下17个月以来的新低。

拉长时间线来看,自去年11月创下历史最高价68928.9美元/枚后,比特币就进入了震荡下行的通道,至今跌幅已经超过70%;以太坊价格同样在去年11月创下历史峰值4644.41美元/枚后开始震荡下行,目前跌幅也超过了70%。

但在绵延的跌势中,几近垂直式的倾泻总是分外惹眼。我们可以明显观察到,加密货币这一轮的暴跌始于6月10日之后。

彼时,美国公布的数据显示,美国5月通胀数据快于预期,再次引发了市场对美联储(Fed)大幅加息的担忧,对美联储周三的加息预测从50个基点的普遍估计现今已调升为75个基点。与此同时,欧洲央行(ECB)也将于本周释放信号,为未来几个月内大幅加息敞开怀抱。在多位分析师看来,前述种种担忧是触发加密货币陷入新一轮暴跌之势的主因,且预料将继续探底。

搭乘加密货币投资列车的散户遭受重创,而他们中的大多数相对来讲都是新手,于是抛售潮此起彼伏。 CoinGlass数据显示,截至北京时间6月13日18点35分,加密货币24小时内多头平仓触及约8.7亿美元,比特币24小时内多头平仓约3.64亿美元。

图/视觉中国

价格走势趋于恶劣

6月10日,美国劳工局发布数据显示,在食品及能源成本上涨以及住房成本上升的推动下,其5月消费者物价指数(CPI)按年同比上涨8.6%(4月数值为8.3%,3月为8.5%),创1981年12月以来新高。此前,市场预期为8.3%。

自数据公布以来,比特币、以太坊等加密货币在前期的缓慢跌势中开始加速下跌,且跌幅不断走阔。截至目前,不到四天时间,比特币价格跌幅超过20%,以太坊价格则下跌近30%。

加密货币生态开始连锁反应。当地时间6月13日,全球最大的加密货币交易所币安(Binance)曾暂停其平台上的比特币提款机制。该平台创始人兼首席执行官赵长鹏解释,交易停滞导致积压,币安需要采取一些行动。

赵长鹏指出,停止提款只会影响比特币网络。用户仍然可以从BEP-20等其他网络提取比特币,并指出所有用户的资金都在用户安全资产基金中。币安目前已恢复全面运营。

BEP-20是部署在币安智能链上创建代币的代币标准,用户安全资产基金是一种紧急保险基金。

暂停交易的不止币安一家。当地时间6月12日,全球最大加密货币借贷平台之一的Celsius表示,由于极端的市场条件,该平台将暂停所有提款、交易和账户之间的转账。

“平台业务仍在持续运营,最终目标是稳定流动性并尽快恢复提款、交易和账户之间的转账。”Celsius称,但在考虑恢复各种选项服务时,仍有许多工作要做,过程需要时间,可能也会有延迟。

不断的抛售也致使加密货币市值缩水。CoinGecko数据显示,截至北京时间6月14日18时30分,加密货币的总市值约为9820亿美元。去年11月,加密货币总市值曾超过3万亿美元。

“影响近期行情下行的因素有很多,其中主要的影响因素之一还是上周公布的美CPI指数创下了40年来的新高,超出了市场预期。”欧易研究院高级研究员赵伟对记者表示,它不仅代表此前美联储加息没有达到期望的抑制通胀目标,也意味着美联储很可能在本周三的6月议息会议中坚持紧缩,且加息幅度或更加激进,超出50个基点。

赵伟表示,加息对于投资市场意味着资金流出,体现在加密市场上就是整体币价的持续下跌。这同时也代表加密市场等其他次级投资市场需要继续消化CPI超出预期而带来的美股下跌的后果。

除通胀数据外,赵伟指出,stETH发生脱锚为第二个主要影响因素,进而引发了以太币(ETH)价格的进一步暴跌。

赵伟解释,原本承诺Lido能够1:1兑换ETH2.0的stETH。因为某机构爆雷抛售发生脱锚,这势必导致大量ETH砸盘“围猎”stETH,进而引发连环崩盘。

“在熊市来临时,需要关注的不仅是盘面本身的变化,更要关注资金的流向。”其提醒,目前看,加密市场作为美股的次级市场难以逃脱相关因素的影响,但加密资产的特性决定这种情况不会一直持续下去,而投资者需要做到的就是审时度势,才能穿越牛熊。

Oanda公司美洲高级市场分析师Edward Moya表示,随着全球加密货币市值跌破1万亿美元,人们对加密货币的情绪非常糟糕。而若比特币跌破2万美元水准,可能导致“更恶劣”的价格走势。

策略师们正在寻找加密货币触底的迹象。Fundstrat Global Advisors策略师Mark Newton认为,比特币正接近中期支撑水平,这表明在第二季度结束前,买入低点应该是正确的。

Galaxy创始人兼首席执行官Mike Novogratz称,加密货币比美国股市更接近“底部”。

“以太币的底线大约在1000美元/枚左右,现在约为1200美元/枚。比特币的底部大约在2万美元、2.1万美元和2.3万美元之间。”Mike Novogratz说,相较于股市,加密货币距离底部要更近。

加密货币行业生态或生变

“从5月开始,环境就格外不太好”,一位从2013年开始投资加密货币的交易员对记者表示,最近的下跌很好地提醒了人们,加密货币并不是一个安全的避风港。但她预计,本次跌势不会延续太久,并准备再加仓5万美元的比特币,“买入、卖出,或不接触加密货币都可以,但恐慌性抛售是最不建议的做法”。

一位比特币的长期观察者和投资者对此表示赞同。但她认为,比特币未来应该有较长的一段时间会处于底部,而超跌之后会有大反弹。“虽然谁也无法保证后市行情,但随着国外监管越来越明朗,将利好资金流入加密市场。”在她看来,加密货币是一个增量市场,长期看会有更多资金涌入。

不过,并非所有投资者都想留下来寻找“底部”答案。另一位加密货币投资者表示,其已决定抛售所持比特币。“我从2021年开始接触加密货币,主要以比特币与以太币为主,去年收益约40%,今年赔掉一大半。”在他的自我评价中,自己并非一个合格的投资者,“本就是尝个新鲜,告一段落也好。”

与那些长期看好加密货币的“信仰者”相比,上述投资者或许才是众多入局散户的缩影。今年1月份,火币的一项调查显示,参与调查的加密货币投资者中有近70%表示,他们在此前12个月开始投资加密货币。

美国财政部长耶伦(Janet Yellen)曾在上周表示, “比特币为一种高度投机的资产。比特币经常被用于非法融资,它的应用是低效的和高度投机的。投资者应该小心。”

“散户对于加密货币的信心肯定促进了行业的发展和普及,但全球加密资产市场将走向主流化、合规化、机构化,这是不可逆转的趋势。”在中国通信工业协会区块链专委会共同主席于佳宁看来,机构投资者强调分散性投资和长期价值投资,比特币代表了数字经济长期发展的宏观趋势,这是受到价值投资者青睐的重要原因。

全球已有众多机构投资者深度入局加密货币市场。比如全球持有比特币最多的上市公司MicroStrategy现已购入约13万枚比特币,累计支出39.7亿美元。但在这一轮暴跌中,该公司持有比特币的账面亏损已达到约10亿美元。

与MicroStrategy类似,中美洲主权国家萨尔瓦多早已押注比特币,也将其作为官方法定货币,并积累了大约2301枚比特币。同样受比特币暴跌影响,目前该国持有的比特币价值已减半约为5400万美元。不过在当地时间6月13日,该国财政部长Alejandro Zelaya在新闻发布会上否认了比特币价格大幅下跌对该国家财政状况构成威胁的说法,并表示“事实上对国家财政影响真的很小”。

对于本轮暴跌,浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林表示, 按照回撤比例看,虚拟货币在历史上大幅度回撤屡见不鲜,但是从宏观经济面看,本次美联储加息又从根本上破坏了虚拟货币的底层逻辑。

盘和林解释称,很多虚拟货币的信仰逻辑是成为全球通用的世界货币,而在强势美元面前,虚拟货币没有体现出稳定性,这样其成为世界货币的信仰就会大打折扣。一定程度上说,虚拟货币未来很难自圆其说成为一种货币,虚拟货币反而更像一种融资。“若此次无法挺过美元强势周期,加密货币很可能被淹没在历史长河当中。”

盘和林进一步分析称,鉴于美联储加息还没有达到目标,加密货币的下跌还没有到位。“ 我们不能对未来做出确定性的预判。但未来1-2年前,加密货币的下跌态势是较为明显和明确的。”

扩大到整个加密资产领域,于佳宁认为,本次冲击过后加密行业的生态势必会发生巨变,内容等级排序遭遇大洗牌。“ 正如传统金融市场一般,加密行业的周期循环,大致可以分成四个阶段:复苏期、过热期、衰退期和滞胀期。”

于佳宁进一步分析称,在复苏期,核心的玩家和主体是比特币。到了过热期,比特币将退居二线,新的资产登上舞台开始表演。衰退期是非常快和猛的过程,进入衰退期会出现交易者的严重踩踏。滞胀期是最难熬也是最痛苦的阶段,也是新型应用出现的关键节点。“目前我们所处的阶段就是资金流出、资产价格下行、新兴资产大量崩盘的衰退期,在衰退期,部分优质资产会留下来,要意识到潮水退去才能看出谁好谁坏。到了滞胀期,新的应用和新的模式会逐渐回归大众视野。”

-

twluwa@ 2022-06-15 23:41您已点过赞加密去中心化的货币都是资本骗人收割韭菜的把戏

twluwa@ 2022-06-15 23:41您已点过赞加密去中心化的货币都是资本骗人收割韭菜的把戏

网友评论