变化,正在发生。人民币,迈出关键一步

墙内自媒体刘晓博说财经文章:变化,正在发生。

据财联社消息,俄罗斯天然气公司宣布,中国采购俄天然气将改用人民币和卢布支付。

要知道,俄罗斯现在的石油和煤炭出口中国,都已改用人民币来支付。

对中国来说,这无疑是一件大好事。

这是否意味着美元霸权正在瓦解?石油人民币能趁机崛起吗?

01

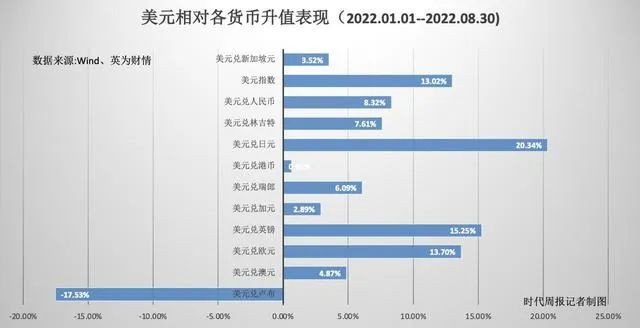

今年以来,美联储采用激进加息方式抑制通胀,使得市场上美元减少、美元不断升值,全球主要货币对美元呈贬值趋势。

Wind数据显示,截至8月30日,占美元指数较大比重的欧元(占比57.6%)、日元(占比13.6%)和英镑(占比11.9%),分别对美元贬值13.7%、20.34%、15.25%。

此外,人民币、加元、澳元、新西兰元兑美元,皆出现一定程度贬值。

美元币值不稳,害惨其他国家。

各国美元储备的实际购买力下降,通过美元计价、支付结算的商品变贵,全球大宗商品等价格体系紊乱,对各国经济造成严重冲击。

这其中,只有俄罗斯卢布因祸得福,一枝独秀。

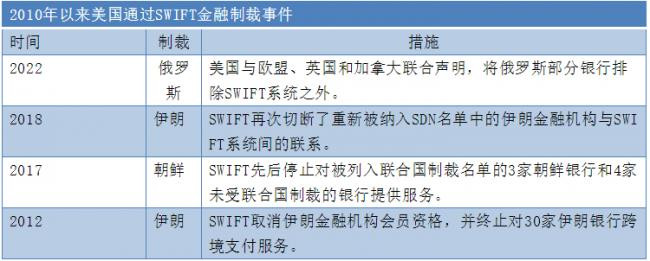

因为美国把俄罗斯银行踢出SWIFT结算系统后,俄罗斯出口石油、煤炭、天然气等交易均不能以美元计价。

俄罗斯要求欧洲国家使用卢布购买天然气,导致市场对卢布的需求上升,卢布反而走强。

现在,俄罗斯先后宣布同中国的石油、煤炭和天然气交易改用卢布和人民币结算,对中国而言:

一来有利于缓解汇率波动带来的购买成本增加。

美国加息,人民币兑美元贬值,中国购买以美元计价的大宗商品意味着我们要花更多的钱,如果是以人民币计价的话,我们就会买得更划算。

二来有利于扩大人民币的影响力。

中国和俄罗斯两个大国强强联手,在石油和天然气等大宗商品交易领域绕过美元,迈出了终结石油美元的重要一步。

普金在第七届东方经济论坛上最新表示,美国破坏了世界经济秩序的基础,美元和英镑已经失去了可信度,俄罗斯正在放弃使用它们。

02

先看原油交易的基本情况。

过去,美国主导石油美元期货,一是以美元作为国际原油贸易的计价和结算币种,二是产油国获得美元收入盈余用来买美国国债。

产油国和消费国两头受美国牵制,美国也就能轻松挥舞美元镰刀来回割韭菜。

由于对美联储进一步加息的预期日益增强,美元走高施压了油价。

对持有非美货币的买家而言,美元走强会使原油变得更加昂贵,从而抑制了需求。

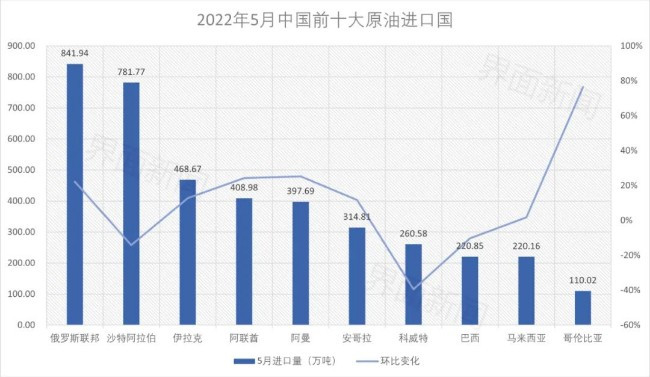

中国自2017年以来,首次成为全球最大的原油进口国,2017年以全年原油进口量4.2亿吨,一举超过美国的3.95亿吨。

今年1-8月份,中国原油进口量同比下降4.7%,至3.3亿吨。8月份,原油进口量同比减少9.38%至4035.4万吨。

对产油国来说,中国这么大的金主一定不能得罪,最好的办法就是弃用美元、改用人民币结算。

今年3月,市场传闻沙特正在推进对华石油销售的人民币结算。

沙特这样做,既保证了石油生意继续兴旺,又可将更多人民币纳入其外汇储备,拿着人民币直接购买中国商品。

早在2015年,俄罗斯第三大石油生产商Gazprom Neft公司就已经进行对中国石油出口人民币结算的方式。

2021年中国就与伊朗签署了一项长达25年的战略合作协议,其中最重要的一项内容就是,实现伊朗向中国出口石油以人民币或者数字人民币的方式进行结算。

俄罗斯,伊朗、沙特等产油国,都在抛弃石油美元的路上走得越来越远。

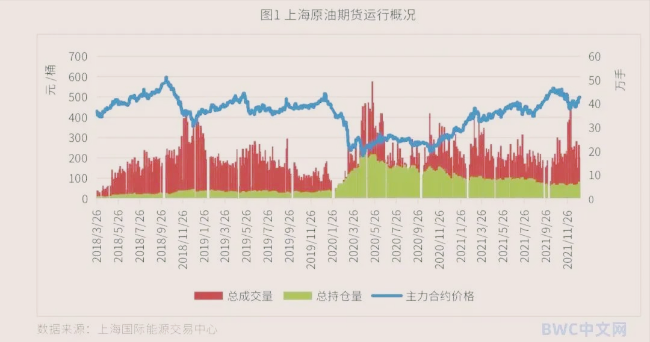

2018年3月26日,中国也开了一家原油期货超市——上海原油期货,目前已成为规模仅次于WTI和布伦特的全球第三大原油期货市场。

据上期所数据,截至7月,以人民币计价的原油期货交易量约为3.91亿手,日均持仓量达7万手;

在今年第一季度,其日交易量平均为2.308亿桶,平均每日开放利息为71500份合同。

已有超过70个国际经纪公司推出人民币原油交易服务,更是吸引了亚洲、非洲、欧洲、北美洲、南美洲和大洋洲等六大洲的20多个国家和地区的参与者。

这对于原油交易参与方来说,他们不再需要为购买石油而储存大量美元,也不需要支付美元汇率差费来购买石油。

中国能源买家用人民币大规模购买和结算进口原油,有利于加快建设战略石油储备速度,有助于对冲美元汇率大幅波动后所带来的溢价风险。

03

天然气方面,在国际油气价格高企、剧烈波动的不利形势下,天然气作为补充能源的重要性不断凸显。

中国的能源状况是缺油少气多煤。

2021年中国天然气消费量为3690亿立方米,全国天然气产量2076亿立方米,进口天然气1680亿立方米,同比增长19.9%。

其中,管道气进口量591亿立方米,同比增长22.9%,液化天然气进口量1089亿立方米,同比增长18.3%。

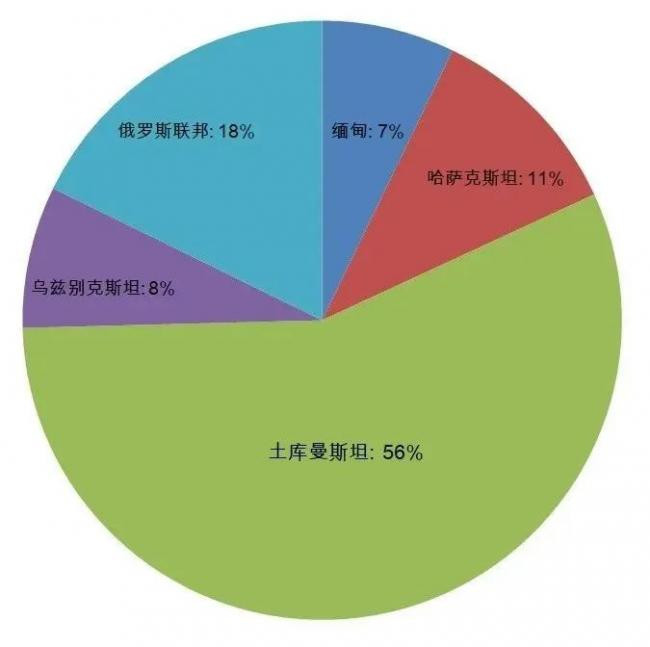

中国进口液化天然气最大来源是澳大利亚,进口管道天然气最大来源是土库曼斯坦,其次为俄罗斯、哈萨克斯坦等。

公开资料显示,中俄东线天然气管道于2019年底投产,开始对华供应天然气,2020年达到41亿立方米,第二年增加2.5倍,达104亿立方米。

随着项目的进展,计划每年增加交付量,直到2025年达到380亿立方米的设计年产能。

按此计算,未来俄罗斯的管道天然气将占到中国进口管道天然气的一半以上。

若天然气进口以人民币计价和结算,人民币储备规模将不断提升,无形间令美元在全球大宗商品贸易的结算地位悄然下降。

从全球政治经济格局和国际贸易体系的变化来看,意义十分重大。

04

央行发布的《2021年人民币国际化报告》显示,2020年全年,原油、铁矿石、铜、大豆等大宗商品贸易跨境人民币收付金额为2525.66亿元,同比增长16.4%。

在铁矿石贸易领域,2020年初中国宝钢武钢集团相继与全球三大铁矿石供应商实现人民币跨境结算,金额合计超过5亿元;

其中,与澳大利亚力拓集团实现进口铁矿石人民币结算金额1亿元。

随着人民币在大宗商品结算中广泛应用,量变形成质变,人民币可能逐渐成为大宗商品国际计价货币之一,从而进一步夯实人民币定价权。

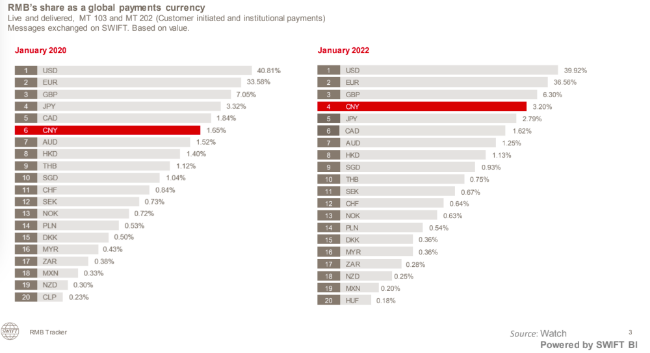

据SWIFT发布数据显示,今年1月份,人民币在全球支付的占比上涨至3.2%,较去年12月环比上涨0.5个百分点,创下2015年以来的最高值,人民币在全球支付的排名维持在第四位。

高盛指出,近年越来越多国家都增加外汇储备里的人民币比重。

过去5年拉丁美洲国家增加约300亿美元的人民币储备,今年2月以色列也增加逾10亿美元的人民币储备。

截至2020年末,境外主体持有境内人民币股票、债券、贷款以及存款等金融资产金额合计为8.98万亿元,同比增长40.1%。

综上,人民币国际化正在不断发力,从石油到铁矿石,再到天然气进口结算,从股票、债券再到外汇储备,不断蚕食美元霸权地位。

当然,这不是一蹴而就的事业,我们需要用强大的经济实力为人民币国际化保驾护航,以领先的技术和产业供应链,使各国对人民币形成刚需。

![[集市好物]256GB iPhone13Pro仅699送高级手机套](https://storage.51yun.ca/market-product-photos/8924dcd3-54b8-4ceb-bcb0-d133d0d6ec98.750x500.jpg)

网友评论