强势美元砍向新兴市场 25年前金融危机重演?

图/shutterstock

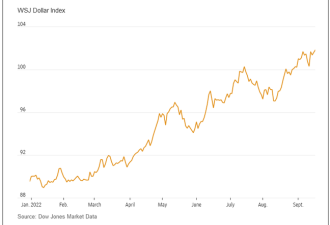

自联准会于今年3月启动升息循环以来,美元之外,欧、美、亚等多数国家货币几乎就像自由落体,受到美国这个全球第一大经济体“货币紧缩”的引力牵引,对美元汇率的走势一路下坠。

截至9月27日,欧元兑美元来到0.966,今年以来大跌15.09%,日圆兑美元为144.25,暴跌25.3%;英镑来到1.08,重摔20%;人民币贬至7.15,重跌12.42%;韩元来到1423,惨崩19.69%。新台币对美元亦跌破31.7元,重挫14.54%。

美元独强造成货币乱世灾情陆续上演。“形势正在快速恶化……,未来,各国央行为支持本币而进行的干预,恐怕愈来愈有限。”这是一名外资银行外汇研究主管的忧虑;他口中的“形势快速恶化”之地,是每年经济产值逾24兆美元,占全球GDP逾四分之一强的“亚洲新兴市场”。

为抵御美元怪兽对当地国货币购买力的鲸吞,新兴市场外汇存底正在快速“蒸发”,当外汇日渐耗竭,资金持续流出,新兴市场的经济警报灯号亮起,一股围绕“美元黑洞”的风暴,似乎正在成形。

“一直以来,美元的循环,深刻左右著新兴市场的命运!”9月9日,在美国著名智库布鲁金斯学会(Brookings Institution)的一场研讨会上,曾任国际货币基金(IMF)首席经济学家的奥伯斯费尔(Maurice Obstfeld)如此说到。

奥伯斯费尔回顾1999年至2019年间的历次美元升贬周期,发现一个“规律”:只要美元对其他已开发国家的货币出现明显升值,接下来,几乎无例外地,新兴市场的经济景况若非由盛而衰,要不就是更悲情地快速恶化。

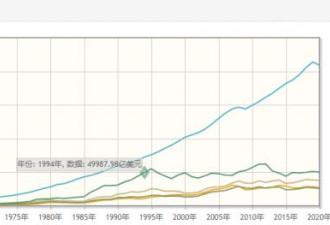

“超过80%的新兴市场外债,是以美元计价……。”奥伯斯费尔说明,一旦美元升值,不少新兴国家外债的偿债压力将立刻提高。“新兴市场的出口主力,不少都集中在大宗商品,根据我们研究,美元每升值一个百分点,大宗商品的价格减幅将远大于一个百分点。”意即对于仰赖原物料出口的新兴国家而言,正同时面对著“债压高升”与“收入骤减”的双杀困境。

除了前面提到的“双杀”压力,信评公司标准普尔的全球新兴市场信贷部门主管何塞(Perez-Gorozpe, Jose),又提出了强美元的第三道杀伤力,一种来自于进口商品涨价所酿成的杀伤力,“这无疑又是对新兴市场的一记深沉重击。”

进一步恶化的景况会是如何?距今25年前,一场由美国升息而起,进而席卷整个东亚的金融风暴,让新兴市场付出了极为惨痛的代价。据统计,风暴期间泰国和印尼分别关闭了56家和17家金融机构,韩国排名前二十大企业集团中有4家破产,日本则有多家全国性金融机构出现大量亏损和倒闭。

25年前这场近乎“末日”般的金融危机,是否在当前的强美元环境下会再度上演?

有“新兴市场教父”之称的麦朴思(Mark Mobius)提醒,在曾经吃过苦头的亚洲、金融危机高发重镇拉丁美洲之外,“必须小心,不少外债占比高的非洲国家,也有可能成为下波危机的引爆点。”

麦朴思虽认为,不少国家的体质今非昔比,“目前来看,危机不会广泛蔓延。”但被问到这回美元独强和过往的差异,他却留下令人担忧的伏笔:“时间……!这次美元走强大概已走了两年,但从过去经验看,美元独强通常不会只有两年。”

值得留意的是,如果金融危机真的引爆,相比过去的强美元周期,这次全球的经济与金融景况,恐让危机更加难以“善后”。

网友评论