出乎意料!它才是诱发人民币贬值魔鬼

随着美联储加息预期急剧升温,中国外汇市场再次风起云涌。在经历了5月19日大幅下调315个基点后,5月25日,人民币中间价兑美元再次下调225个基点至6.5693,成为2011年3月以来的最低水平。

为安抚市场情绪,不少业内权威表示,近期人民币汇率中间价下跌,是提前释放人民币贬值压力,在必要时刻,央行会通过主动干预的方式,让人民币汇率重新企稳。也有分析认为,美元强势周期远未结束,人民币汇率和中国资本流动,必须面对一个长期外部环境。

5月25日,彭博新闻社援引不愿透露姓名人士称,中国官方正视图确认美联储是否将在6月加息,还是等到7月再决定,以便做好应对之策。另外,今年6月初中美第八轮战略经济对话将在北京举行,中国方面将向美方提出这一问题。不过,中国央行当晚予以否认。

美联储加息,意味着廉价美元时代结束,美元走强、美元资产收益率提升,结合其他国家经济持续疲软,在避险和保值预期推动下,将吸引全球套利资本回流,并导致美元继续升值。

这对于新兴市场的确不是好消息,任何一轮美元贬值周期,美元债务在新兴经济体均有增长的趋势。廉价的美元刺激债务人借更多钱,涌向投资收益高的经济体进行套利,众多新兴市场政府和企业,也顺势大举借债,用于财政和投资扩张。一旦美元走强,债务负担就难以持续,尤其金融市场开放的国家,将直接引发货币和汇率危机。

中国情况则复杂的多,多数人看来,庞大外汇储备,金融市场尚未开放,资本项目处于管控状态,是中国抵御金融危机的屏障,但这并不构成乐观理由。因为,除贸易顺差,跨国企业投资外,国际短期资本(热钱)占中国外储相当比重,可以通过虚假贸易、地下钱庄等各种渠道涌向境外。更重要的是,如果人民币贬值预期强烈,越来越多的跨国企业也将跻身结汇大军,这将对中国庞大外储构成空前“损耗”,也是政府和央行最为顾忌之处。

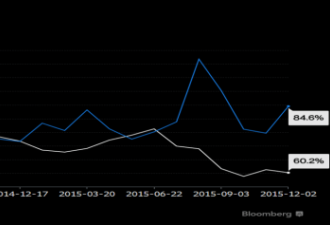

除此之外,中国企业和银行的短期外债,近年来快速飙升,这也构成中国庞大外储重要构成部分。国际清算银行数据显示,2008年底,中国欠境外银行的外债不到2000亿美元,到2014年初,中国欠境外银行外债升至1万亿美元以上,这些债务中80%初始期限不足一年。

“套利交易”是中国短期外债激增的核心因素。据业内人士分析,中国银行和企业以极低成本借入美元,然后兑换成人民币买入理财产品,在此期间,如果人民币兑美元如预期那样升值,那么可以从利差和汇差,以及投资理财产品三方面获取巨额收益。

比如说,半年期美元借贷利息为3%,如果兑换成人民币,用于投资理财信托产品,则有10%的回报,再加上人民币兑美元升值,再乘以杠杆,企业的收益是(7%+人民币升值)x 杠杆率。即使是保守的两倍杠杆,由于人民币在2010年到2013年每年升值1.4-5.0%左右,这个公司的回报率至少在20%以上。这样的回报率,对于企业和银行绝对是巨大诱惑。

如果美联储加息,美元贷款利息上涨,最重要的,人民币贬值预期强烈,让套利空间反转,将迫使银行和企业纷纷套现结汇,用于偿还短期外债,这样一来,将加剧人民币汇率波动,放大市场悲观情绪。

从这一点看,美联储加息可谓牵一发而动全身。其实,一国经济是复杂的综合体,任何经济现象,均是无数企业和个人,预期与行为共振的结果。正是由于庞大社会群体,对中国经济未来持不确定心理,才最终导致人民币汇率动荡难安。所以,人民币汇率重新企稳,并不单纯取决于央行无限制的干预,关键在于提振市场整体信心。

试想,如果中国财富格局得以转变,庞大内需被激活,遵循市场竞争规律,让经济资源得到更为优化的配置,市场预期自然能够得到根本性提振,并且,也能有效抑制资本外流步伐,让人民币汇率回归到合理区间。实现这一点,全系于中国政府思路和政策的转变,更在于政府自身利益的割舍。

![[集市好物]索尼DVD播放机SONY DVD (DVPSR210P)](https://storage.51yun.ca/market-product-photos/a524bf41-34a4-4a12-af11-dd52c156f9cb.500x500.jpg)

网友评论