随着9月临近,澳洲一堆“大佬”企业慌了!

本文转载自阿德新报,仅代表原出处观点,仅供阅读。

澳大利亚知名投行分析师认为,银行股可能并不是投资者的最佳选择;虽然银行股在今年3月触底后反弹,但不如其他类型涨得多;业内人士预测,澳大利亚经济将需要18个月才能恢复。

图源:abc.net.au

银行股一蹶不振

澳大利亚人直接或间接投资于银行股票的资金(包括储蓄)远高于其他类型的股票,但是银行业分析师建议投资者重新考虑这(银行)是否是存放资金的最佳场所。

Jefferies杰富瑞投资银行总经理Brian Johnson ,将澳大利亚未来的经济比作北美最危险的滑雪道之一Corbet’ Couloir 。

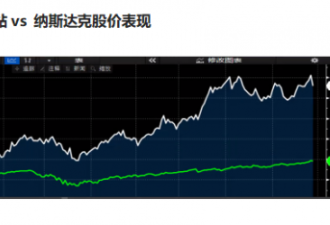

图源:新浪网

作为“黑五类”之一的银行股,意味着“敢于持有的人,可能要面临陡峭、连续的坡度、复杂的路线及无法控制的风险后果。”

据悉,新冠疫情的冲击下,银行股目前虽然已从3月的低位反弹,但力度明显并没有其他市场大。

面对如此不明朗的前景,作为普通滑雪者(投资者),是否仍打算在这种情形下继续持有银行股?

图源:abc.net.au

Johnson说:“如果您相信经济将呈V型复苏,那么您是非常乐观的并且可能会把钱都投进银行。”

“如果您认为未来会呈长达18个月的U型复苏——和我的观点一致,那么您就不会购买,但如果您打算买,那可能会选NAB。”

“如果您认为澳洲未来的经济存在L型的衰退风险,且风险随着时间的流逝会越来越高,而政府又没有推出更多经济刺激计划的话,那么您就更没有必要购买澳大利亚的银行股。”

图源:abc.net.au

最糟糕的时期还没来

今年疫情开始后没多久,澳洲政府便推出上千亿的扶持计划以帮助本土企业和家庭度过这段经济困难期。

但是,Johnson先生担心,从10月份开始,随着数十亿澳元的政府刺激计划开始撤出,会令银行业面对比目前更差的情况。

图源:abc.net.au

据悉,从10月初会开始削减JobKeeper留工津贴的金额,这意味着联邦政府向家庭和企业注入的现金量将从每月140亿澳元骤降到不到30亿澳元。

与此同时,暂停还贷的“延缓计划”也将减少或结束,房租上升,搬迁人数也会上升,预计在圣诞节之前,失业人数会继续增加。

对此,ohnson先生说:“您可能不会称其为‘财政悬崖’,但看起来肯定是一个非常具有挑战性的环境,因此,要等到9月之后,我们才能确切知道情况到底有多糟。”

图源:abc.net.au

银行股恐将面临危机

NAB、ANZ和银行Westpac银行的股价,仍比今年2月份的最高峰值要低约40%。联邦银行Commonwealth Bank则比其他三大银行情况好一些,下跌了约20%。

8月,联邦银行宣布其全年收益下降了11%,股息减少了31%。ANZ银行、NAB银行和Westpac银行的盈余在第三季度均回落,NAB银行和ANZ银行将其中期股息削减了70%,而西太平洋银行则完全取消了股息。

图源:abc.net.au

如果上文提到的预测实现,那么银行股会怎样?

“收益预期下降,银行股出现不能派股息的风险,不排除未来有可能‘一朝回到解放前’—— 降回到3月份的低点。”

Johnson先生表示,银行最近的收益报告显示,该行业几乎在每一个层面都面临挑战。“信贷增长缓慢,并非银行不愿放贷,而是借款人根本不想贷款。”

“由于利率竞争非常激烈,净利息收益率正在下降。客户从信用卡转换到借记卡也意味着银行的相关收入会减少。”

“虽然目前澳洲的股票交易收入增长良好,但一般会认为这只是昙花一现。”

图源:abc.net.au

另一个足以拖垮银行盈利的的因素是“拨备资金”,即银行应预留多少资金去应对呆坏账贷款。与许多其他分析师一样,Johnson先生担心到目前为止,多数银行并无预留足够的拨备资金。

“比如ANZ澳新银行,每发放100澳元的住房贷款会配备0.47%的拨备资金,其他银行的拨备率约为0.6% ……”“这意味着银行可能需要预配更多的拨备资金。”

综上所述,Johnson的看法是:银行股的前景只能是下降。

图源:sbs

疫情之下,几家欢喜几家愁,小伙伴们,顶住!

本文转载自阿德新报,仅代表原出处观点,仅供阅读。

![[集市好物]2020 Land Rover Discovery](https://storage.51yun.ca/auto-car-photos/c1a8b8b6-8703-4c6c-b063-8e75efccad0c.1080x810.jpg)

网友评论