中国经济现状:投不起的资与借不完的债

有别于欧美等主要国家向国民直接发现金补贴的新冠应对模式,中国2020年的经济模式是政府借债投资,由此间接实现对国民的补贴。对这种模式,我们当然有必要进行深入的梳理。

2010年以来固定资产投资(不含农户)年度变化情况

首先给出的,是2010至今的固定资产投资数据(数据来源为中国国家统计局官网)。从数据表中可以清晰的看到,2018年是中国固定资产投资的峰值年份,此后就开始连续下降。2019年大幅萎缩了13.2%,其中第二产业投资(也就是实业投资)大幅萎缩了31.5%。2020年,在各种稀奇古怪的所谓新基建投资概念的炒作背景之下,固投依然萎缩了5.9%,其中第二产业投资萎缩8.5%。当然了,地产投资的地位则依然稳固,2019年增幅9.9%,2020年增幅7.0%。

有趣的地方在于,经过这两年的此消彼长,地产投资规模和实业投资规模已经非常接近了。2018年实业投资规模较地产投资规模高出足足97.8%,到2019年只多了23.4%,再到2020年,更是只多了区区5.5%!按这种趋势,2021年,地产投资规模将会压倒实业投资规模,成为中国最重要的行业资金投向。

这其实是非常有意思的事。2020年流行一时的新基建概念,其实全都是投向各种实业,比如数据存储中心、5G基站、充电桩等等。与此同时,金融系统发布了史上最严的地产融资“三条红线”政策,力图阻止资金流入地产开发领域。然而到了最后,我们一看数据,还是地产投资稳赢了实业投资。似乎任何政策都无法真正打消资金涌入地产领域的热情。当然了,这也一定意味着2021年,房地产管控政策还会继续加码。

老实说,我是真不信2021年中国实业投资的增速会反超地产投资,尊重实业的大环境根本就不存在。中国现在最挣钱的制造业类别是电子设备行业,根据中国国家统计局的数据库,现在行业平均数据为:企业平均用人规模约860人,所有人含辛茹苦加班加点累死累活搞生产,每年投入的成本为5.3亿,但是一年挣回来的利润只有2800万,这就是行业平均水平。拿着这5.3亿干点啥不好?买国债都能有2500万的利息收入,为啥非要继续干实业?如果拿着这5个亿炒房,分分钟就是1个亿到手;如果更进一步,拿去做地产开发的话,翻倍都有可能。至于那800多人的就业问题,所谓社会责任问题,那是企业家需要考虑的事吗?

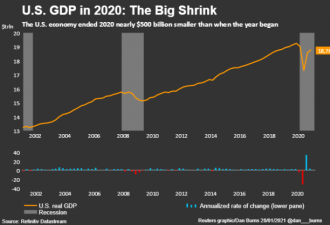

推动投资的最主要的因素,当然是债务。没人会百分百的用自己的钱来投资,当然是借钱投资,给投资加杠杆,才是王道。所以,在下面,要放出2016年至今的投资与债务的演变关系表。注意下表中的融资转化率概念,投资÷融资,也就是全社会平均每一块钱的融资,可以转化为多少钱的固定资产投资。

投资与债务的演变关系

2018年,中国的融资转化率达到最高的2.83,也就是每增加一块钱的债务,可以有2.83元的固定资产投资,这种融资效率其实还算可以。此后,债务推动投资的边际效应就出现了。2019年融资转化率急速下降到2.15,再到2020年,更是直接下降到了1.49。全社会每增加一块钱的债务,只能增加1.49元的投资,这已经是很可怕的事情了。按这样的趋势,2021年的融资转化率大概率将会下降到1左右。

这意味着什么?这意味着全社会根本就拿不出自有资金来进行投资了!每一分钱的投资,都依赖着债务增长。如果情况继续恶化下去,融资转化率下降到1以下,新增1块钱的债务,带来的投资大幅度低于1块钱,那整个社会经济将要如何继续运转,就超出现代经济学的理论框架了,根本无法解读和理解。

说老实话,人类在宏观经济学领域,从1960年代之后就没有了任何进展。自然科学在这60年还算有一点微小的进步,社会科学则完全是原地踏步。对债务扩张推动经济这种经济模式,人类几乎没有归纳出什么值得细品的经验,甚至连教训都没有去认真总结。1998年的亚洲金融风暴和2008年的全球金融海啸,都可以归结为债务无序扩张的结果,但是根本就没人在事后进行深刻的反省和理论总结。全球在2008年之后再次启动债务扩张模式,一直持续到今天——中国,终于陷入融资转化率即将跌破1的局面了。

唯一可以确定的是:在这之后,我们的每一天,都可以见证历史了。

![[二手好物]家具送送送](https://storage.51yun.ca/market-product-photos/295dafd5-1c10-41e1-878b-9f1afc04b8bf.750x304.jpg)

网友评论