河南首富被"约谈" "猪茅"还能坚挺多久?

雷达财经出品 文丨梁春富编深海

“猪茅”牧原股份(002714.SZ)被质疑财务数据事件有了新进展。

5月12日,牧原股份发布公告称,因公司近期行为违反了相关规定,董事长秦英林被证监会约谈。

此次被约谈,系因今年3月份有媒体对公司部分财务指标和关联交易等事项提出质疑,在引起深交所问询并要求核实的情况下,公司依然向证监会提交了启动发行可转债的相关材料,并出具书面意见,由董事长秦英林签字确认。

根据《上市公司证券发行管理办法》第四十八条规定,“上市公司发行证券前发生重大事项的,应暂缓发行,并及时报告中国证监会。该事项对本次发行条件构成重大影响的,发行证券的申请应重新经过中国证监会核准。”

从盘面来看,5月12日,牧原股份股价表现平稳,当日报收101元/股,微涨0.83%。但第二天(5月13日)早盘,牧原股份跌2.74%,截止收盘,报98.5元,跌2.48%。进入5月份以来,股价已经下跌近13%。

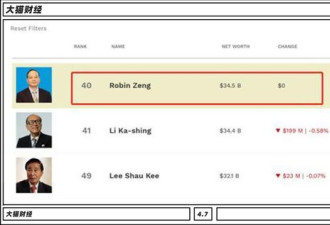

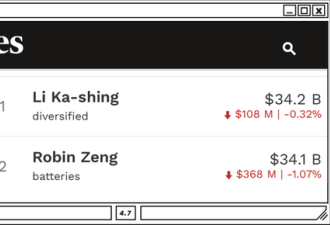

尽管如此,公司市值依然达3703亿元。福布斯实时富豪榜显示,公司创始人秦英林以296亿美元的身价,成为河南首富。

财务数据遭质疑、深交所问询,公司却称不存在重大事项

牧原股份于今年3月中旬卷入财务数据遭质疑事件。

3月13日,股票社交平台雪球“大V”天地侠影发布文章《牧原会是惊雷吗?》,对该公司部分财务指标和关联交易等事项提出质疑。文章重点提及牧原股份的“三大疑点”:一是公司固定资产占销售收入的比重远高于同行;二是公司少数股东权益与收益不成正比,少数股东ROE远低于母公司股东ROE;三是公司与关联企业河南牧原建筑工程有限公司之间存在大量关联交易。

该质疑引发了各方广泛讨论,深交所随即发函关注并要求核实相关情况。

针对财经大V的质疑和深交所的问询函,牧原股份3月16日发公告一一回应:公司与同行业上市公司固定资产周转率和固定资产占营业收入的比例存在差异的主要原因系公司的主营业务构成和生猪养殖模式与同行业上市公司存在明显差异。近三年又一期,公司固定资产周转率不存在异常情况。公司不存在利用少数股东损益调节合并报表归母净利润的行为。

针对生猪养殖毛利率高于同行业上市公司的问题,公司回复称主要原因系与种猪与仔猪来源、生猪产品结构和生猪养殖方式等存在差异。

针对关联交易的问题,该公司回复称,经比对,牧原建筑承建的猪舍单方造价与非关联方建筑公司承建的猪舍单方造价差异率较小,牧原建筑承建猪舍的关联交易价格是公允性的。

值得一提的是,深交所下发问询函的同一日(3月15日),牧原股份向证监会提交了启动发行可转债相关材料,并出具书面意见,表示公司不存在影响发行上市和投资者判断的重大事项。秦英林作为牧原股份法定代表人兼董事长,在相关材料上签字确认。

行业人士认为,在深交所问询,投资者和媒体质疑的情况下,牧原股份“强行”发债,这一做法违反了《上市公司证券发行管理办法》第四十八条规定,“上市公司发行证券前发生重大事项的,应暂缓发行,并及时报告中国证监会。该事项对本次发行条件构成重大影响的,发行证券的申请应重新经过中国证监会核准。”

因而证监会决定对董事长秦英林采取监管谈话措施,牧原股份公告称证监会于5月11日已经与秦英林进行谈话,但牧原股份并未披露具体谈话内容。

猪价下跌,高速扩张引投资者担忧

5月11日,董事长秦英林被证监会约谈的同时,牧原股份还在当日下午召开了业绩说明会。

会上,不少投资者提问“为什么业绩这么好却一直在发债券和质押?”、“在猪肉价格持续下跌的情况下,公司的利润率在下降。我想请教一下,当未来猪肉价格继续低迷下去,甚至面临亏损,牧原的资金链能否扛住扩张的脚步而不崩溃?”对于发债募资问题,牧原股份回应称,“随着公司生产经营规模的不断扩大,需要与其规模相匹配的资金投入。公司充分发掘潜力,积极开拓多渠道融资模式。公司结合市场状况和运营需求,选择合适有效的金融工具,支撑公司的正常发展和运营。”

财务数据显示,2020年,牧原股份实现营业收入562.77亿元,同比增长178.31%,实现净利润303.75亿元,同比增长379.37%。2021年一季度,公司营收同比增149.72%至201.52亿元,盈利同比增68.54%至69.63亿元,这是A股养猪企业中唯一一份盈利的2021年一季报。而从近两年的业绩表现上看,同业上市公司无人能出其右,但由于大举扩张,公司的资本性支出和负债同样水涨船高。

从近两年的资产结构上看,牧原股份的资本性支出大部分用在了在建工程和固定资产上,并且公司的在建工程和固定资产目前已经占公司总资产的比重达到了50%以上。财务数据显示,公司在建工程、固定资产在2020年分别为148.35亿元、585.3亿元,同比分别增长近1倍、3倍。

从整体的资产负债表上看,2020年度牧原股份总资产1226.27亿元,同比增长131.87%。长期经营资产824.49亿元,同比增长150.61%。金融负债284.64亿元,同比增长74.83%。资产负债率48.07%,净负债率20.98%。

为了满足扩张所需的资金,牧原股份使用多种筹资手段,包括发行债券,优先股和银行借款等。

4月29日,牧原股份宣布,拟发行超短期融资券,申请注册规模不超100亿元,期限为每期最长不超270天,主要用途包括但不限于补充公司流动资金、偿还贷款和其他符合规定的用途。

5月10日,该公司披露,向专业投资者公开发行短期/可续期公司债券(面值余额均不超30亿元)获得证监会注册批复。

而牧原股份董秘秦军也在业绩说明会上强调,公司将在2020年度利润分配方案实施后,择机启动可转债的发行。

雷达财经致电牧原股份证券处,相关工作人员表示此次约谈不会对公司后续发行债券事项造成影响,更多信息将通过公告合规披露。

值得关注的是,牧原股份近几年的净现比(经营活动产生的现金流量净额/净利润)持续走低,2018年、2019年以及2020年该比例分别为257.09%、157.64%、76.33%。公司的盈利质量在大幅降低。

对此,牧原股份给出的解释是2020 年度存货增加195.5%,导致经营现金净流量的增加幅度小于净利润的增长幅度,而存货的增加主要是消耗性生物资产存栏的增加和原材料库存增加所致。

消耗性生物资产指的是为出售而持有的、或在将来收获为农产品的生物资产,放在养猪企业中,即是生猪。意味着牧原股份在大举扩建猪舍的同时,存货也增长了近2倍,进而影响到了盈利质量。

此外,投资者也曾在深交所互动易上质疑牧原股份在非洲猪瘟之后,死淘率大增,防疫不力。

财报数据显示,牧原股份2020年保险赔偿超8亿元,而2019年仅为4亿元,同比增长了100%。而新希望去年保险赔偿2569万元,正邦科技这一数据为8586万元。

雪球上也有网友质疑该公司死淘率过高

在5月13日牧原股份公布的调研活动信息披露,“公司商品猪死亡成本由活体承担”

对于保险赔偿问题,牧原股份并未直接回应8亿的赔付对应多少头猪,“公司养猪生产分布在多个省份,各省保险理赔标准存在差异,其中能繁母猪理赔保额在 1200-1500 元/头,育肥猪理赔保额在 800-1400 元/头。”

“猪茅”坚挺,造就河南首富

“站在风口上,猪也能起飞”,是2019年、2020年养猪企业的真实写照。乘着猪周期东风的新希望、牧原股份、温氏股份等A股养猪大户业绩和股价齐飞。

不过,2021年猪周期进入下半场,猪肉价格连续下跌,导致猪企的盈利大幅回落,上市猪企一季报几乎全部炸雷,仅牧原股份因为生猪销售放量实现增长。

牧原股份表示,随着国内生猪产能逐渐恢复,2021年一季度生猪价格较去年同期有所下降。但由于公司生猪养殖规模有所扩大,一季度销售生猪772.0万头,较上年同期增长201.09%,以量补价实现业绩的同比增长。

值得关注的是,5月6日,牧原股份公告,公司2021年4月份,公司销售生猪314.5万头,同比增长152%,环比增长11%;销售收入79.24亿元,同比增长98.6%,环比增长12.27%。其中向全资子公司牧原肉食品有限公司及其子公司合计销售生猪18.8万头。

2021年4月份,公司商品猪销售均价21.11元/公斤,比2021年3月份下降9.05%。2021年4月份,商品猪价格整体呈现震荡下行趋势。

曾经风口上的“二师兄”也造就了牧原股份董事长秦英林河南首富的地位。自2019年初起,牧原股份股价从18元/股,涨至今年初最高点的131元/股,两年暴涨近630%,市值也一度达到近5000亿元。截至最新收盘,牧原股份市值仍高达3703亿元。

福布斯实时富豪榜显示,秦英林当前身家高达296亿美元,约合近2000亿人民币,位列榜单第56位。同时在中国富豪榜上位列第12位,为河南首富。

网友评论