万万没想到?这才是核心竞争力 拼库存重现

2008年5月,美国CPI达到4.2%,此后三个月的通胀压力持续,分别为5.0%、5.6%、5.4%,随后次贷危机爆发。2021年4月,美国CPI达到4.2%……

1 输出通胀

在通胀攀升阶段,美国压制通胀的重要手段就是输出通胀(贸易逆差)。

次贷危机前,大宗飙涨,油价连创新高,美国通胀飙升。与此同时,在2008年7月,美国贸易逆差创出逾十年新高;2021年,美国通胀飙升,贸易逆差连创新高,已经超过2008年。

2 差异

2007年,美国的通胀输出又加剧了中国的通胀,中国通胀飙升幅度远超美国(中国CPI峰值是2008年2月份8.7%,美国CPI峰值是2008年8月份5.6%),至2008年4月,中国PPI和CPI双超8%。

通胀大涨影响中国货币政策快速收紧。2007年一年间,3.18、5.19、7.20、8.22、9.15、12.20,中国曾六次进行加息。

但2021年4月,美国CPI达到4.2%,远超预期;而中国官方的CPI只有0.9%,低于预期。可以转嫁通胀的一方通胀高企,被转嫁通胀的一方却通胀低迷。

原因何在?

因为中国的PPI飙升并未向CPI传导。

对于中国来说,2008(次贷前)和2021面临的大宗商品(PPI)上涨趋势是同样的,但2008年PPI向CPI的传导很顺利,而2021年的传导显然很不顺利,差异在于两点:

1)房价问题。房价增值是下游企业可以维持亏损经营的底气,房价增值越快,PPI向CPI传导越难。2007-2008,中国房价表现较差,但2020年中国为应对疫情超量放水,房价表现尚可。

2)庞氏融资问题。下游企业能得到的庞氏融资越多,产能越过剩,越能压低CPI。庞氏融资(社融-M2裂口)越多,PPI向CPI传导越难。

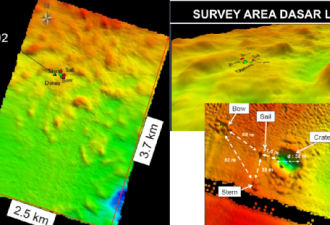

2017年以来CPI-PPI裂口与社融-M2裂口值比较(作者博客)

针对下游产能进行定向放水或房价上涨,会明显抑制PPI向CPI传导。2020-2021年,中国多次部署加强对受疫情持续影响行业企业的金融支持。但2007-2008年显然没有如此大力度的支持。

对比来看,虽然2008年和2021年PPI走势基本一致,但政策对小微企业的支持力度以及房价走势不同(背后是货币松紧不同),影响PPI向CPI传导出现差异。

3 谁出钱?

从M2来看,2021年货币增速已不足以对房价提供全面有效支撑(M2-GDP-CPI为负值),房价上涨将是一个局部现象和分化现象,而不再是一个全面现象。企业亏损很难通过房价上涨弥补。

从(社融和M2)裂口来看,4月旁氏融资还在增多,这将稳定下游过剩产能,压低通胀。

可见,目前压制通胀的主要力量是对小微企业的(逆周期)金融支持政策,驱动庞氏融资裂口扩大。也就是说,各种小微企业支持政策(定向放水)才是压制通胀的主要力量。一个逻辑是,上游涨价会导致下游亏损,如果不对小微企业提供支持,小微企业产能就要退出,这会造成供给减少,下游涨价,通胀上行。

成年人直接谈钱,小孩子才谈梦想。支持政策是要花钱的,支持力度无非就看钱有多到位,花钱不是问题,谁出钱才是问题。

钱的来源无非就是:

1)金融企业对实体让利。疑问是实体抵押品充足吗?让利会不会加大商行(隐性,危机时才会暴露)风险?

2)财政直接支持。疑问是会不会加大赤字缺口?靠什么补缺口?

在银行风险问题上,已经陆续出台了很多政策:

1)发展动产融资,印发《关于实施动产和权利担保统一登记的决定》,解决抵押物价值不足问题。

2)继续补充银行资本金。在包商银行二级资本债全军覆没之后,二级资本债以及永续债发行受到冲击,央行新推出创新转股型资本债券。

3)通过财政部门设立10亿元小微企业风险补偿基金和政策性融资担保基金,对金融机构的相关贷款给予风险补偿和担保。同时协调地方财政对银行运用再贷款资金进行贴息,提高了银行获取低成本资金的主动性和积极性。

4)禁止跨区吸收存款(减少竞争?压低存款利率)。

5)发展直融,将风险转出银行。

6)禁止银行触碰高风险领域(地产融资红线)?

财政赤字缺口问题上,至少对于2021年来说,土地财政仍是最重要的补充。2021年一季度,卖地收入同比增长48%,房地产相关税收增长52%。

压低通胀背后的终极金主,是卖地财政如何持续,以及银行风险如何防范的问题。

4 大宗绝杀

无论是房价发力压低通胀,还是庞氏融资发力压低通胀;无论是土地财政持续,还是银行风险防范,背后都得靠放水。

没有放水,卖地怎么持续?没有放水,风险怎么防范?

4月,中国社融和M2双创一年新低。中国社融(M2)减少或有主被动双重因素:

1)外部来看,美国通胀上行较快,美联储面临加息抉择。中国央行提前主动收紧货币政策,可以留出缓冲空间。

2)内部来看,从信贷供给来说,通胀预期变化会诱发对市场对货币政策变化的警觉,商行风险偏好会下降,不想放款。从信贷需求来说,上游涨价,下游企业面临巨大的生存压力,投资没有利润,信贷需求下降,不想借款。社融和M2顺周期下降。

从2020年11月信用债市场发生动荡开始,中国流动性已经掉头,而大宗飙涨的通胀预期,显然在加速流动性收紧。

大宗飙涨施压之下,市场流动性顺周期紧缩,政策逆周期发力受到钳制,驱动M2和社融创出一年新低。

只有大宗商品飙升,才能对放水形成绝杀。

5 拼库存重现

上游涨价、融资收紧和外需旺盛(通胀转嫁),时间仿佛回到了2008年次贷危机之前。

2007年年初开始,大宗商品开始剧烈上行。以温州为代表的中国下游企业,想从市场上寻找订单并不难,难得是如何报价。大宗商品价格剧烈上涨让企业生产成本难以控制,但一涨价客户就跑。为竞争订单,电缆、眼镜、打火机、制笔、锁具等等温州传统行业要么以自有库存压低生产成本,要么压缩利润苦苦支撑。

但拼库存(压低生产成本)终究难以长久,利润的极度压缩导致温州在2008和2011年发生了两次企业倒闭潮,也加速温州资金撤出制造业,转而在全国进行炒作。炒房、炒绿豆、炒大蒜、炒棉花、包煤矿等等四处可见温州游资的身影。2008年左右,温州资金牵头将海外红酒大面积引入中国,一时间温台地区红酒酒庄布满街头,突然之间,中国就成为了红酒消费大国。但包煤矿遭遇山西政府煤炭资源强势整合,炒农产品遭遇发改委严厉打击。

温州从制造业撤出的资金,有一些博对了风口血赚,但更多的深陷泥沼……

时光荏苒,转眼之间又是十余年。

2021年,美国贸易逆差持续创出新高,外需旺盛;2021年,大宗持续上涨,铜价连创新高,上游原料一天一个价;2021年4月,中国社融和M2双双创出一年新低,货币明显收紧。

中国下游企业再次同时面临上游涨价、货币收紧和外需旺盛(通胀转嫁)。但也有一些不同,2008年上游涨价向终端传导尚算顺利,而2021年则非常艰难。

2008年上游涨价会顺利向终端传导,但终究是有原料库存的企业更容易控制产品价格,有原料库存的企业价格更具有优势。2008年拼库存,是提高企业竞争力的问题。而到了2021年,企业生产成本剧烈上涨无法控制,同时原料涨价很难向终端传导。有库存的企业,成本尚可压制,外需又旺盛,企业接单容易,忙的不可开交。没库存的企业,有单也不敢报价,涨价客户跑了,不涨价自己亏了,干脆停工。

2021年拼库存,已经成为企业核心竞争力,库存决定了生死。

小结:

现在正在发生的、将来还会发生的,在过去就都已经发生过。

2008年的温州缩影,或将是中下游企业的预演。

网友评论