大佬聚会预测:加国不会迎来违约潮,央行利率要降200点

加拿大央行最激进的加息周期已经暂停,使得隔夜利率保持在 5%,尽管贷款利率仍然居高不下,但很多方面都已经表现出了松动的迹象。加拿大银行专家们预测,加拿大房主们能够正常处理贷款续约,房市不会随着贷款续约而崩盘。

加拿大几大银行的首席执行官们周二出现在加拿大皇家银行 RBC 资本市场主办的多伦多会议上。面对即将到来的续约潮,大家普遍持积极乐观态度。

统计显示,大约 14% 的加拿大抵押贷款持有人今年计划续贷,加拿大各大银行的首席执行官们表示,他们相信由此带来的加息不会压垮客户或导致一波违约潮。

几位银行 CEO 表示,客户预计每年平均多支付 5,000 元(3,700 美元),但由于加拿大人正在储蓄、赚取更高的工资、并准备削减可自由支配的支出,以避免贷款违约,因此预计加拿大不会出现大面积违约的情况。

不过银行高管们对加拿大经济及其软着陆前景仍然保持谨慎的态度。

他们预计今年晚些时候央行会出现利率下降,这一因素将有利于绝大多数抵押贷款持有人,特别贷款将于明年、2026 年或之后续签的业主。

RBC 首席执行官戴夫·麦凯表示,他充分相信贷款利率到 2025 年和 2026 年将大幅下降。但与此同时,他表示,已经面临续约的贷款人客户已经能够承受更高的每月费用——这一趋势今年应该会持续下去。

麦凯表示,对于 2024 年的每月还款额,预计加拿大抵押贷款持有人的平均还款额将增加约 400 元。他说,这与去年借款人续约时看到的情况大致相同,而且到目前为止,他们能够很好地应对加息。

新斯科舍银行(Bank of Nova Scotia)首席执行官斯科特·汤姆森表示,他预计续约贷款的客户每月的月供费用将增加 400 至 500 加元,而加拿大帝国商业银行 CIBC 的首席执行官维克多·多迪格则表示,房奴月供费用可能会上涨 300 至 700 加元。

多迪格说:“我总是想提醒大家,即使抵押贷款付款每月会增加,客户也会想尽办法保留自己的房屋。”他指出,出售价值 100 万元的房屋相关的法律费用和搬家费用可能高达五六万元,相比之下,保留房屋其实最省钱。

加拿大抵押贷款的期限通常为 5 年。

根据各公司最新季度报告披露的信息,明年,全国最大银行的平均约 24% 的住房贷款将需要续签,其中不包括多伦多道明银行和国家银行的数据。

到 2026 年,平均约 35% 的抵押贷款将需要续签,2027 年这一数字约为 22%。到那时,利率可能已经大幅下降。

RBC 资本市场分析师达科·米赫利奇表示:现在银行业界对即将到来的抵押贷款续签的担忧程度已经大大降低,因为远期曲线意味着利率将会下降。

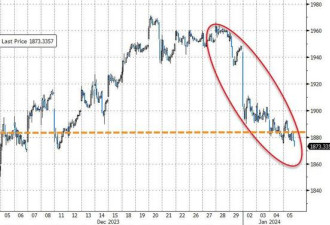

几位大银行的 CEO 对加拿大央行和美联储可能何时开始降息以及降息幅度做出了预测。

总的来说,他们认为利率在 2024 年中开始下降的可能性较大,但对于下降的幅度有各自不同的观点。

丰业银行的汤姆森表示,今年利率应下降 75 个基点,而 BMO 银行首席执行官达里尔·怀特预测利率将下降 100 个基点。

RBC 的麦凯对于降息的幅度最为激进,预计到 2025 年底加拿大央行利率将下降 200 个基点。

- https://www.bnnbloomberg.ca/canadian-mortgage-holders-can-cope-with-loan-renewals-banks-say-1.2019897

![[二手好物]超级大特价,全铝合金10*12大凉亭,维持10年都不变型](https://storage.51yun.ca/market-product-photos/2d5e346a-1d2d-4923-9d67-6574b2649942.800x800.jpg)

相信专家们的话, 今年会大幅降息的人, 想想今年银行贷款利率真能跌到5,5%的话, 会给储户提供存款 5.5%的年化利率? 不要听银行嘴上说什么, 看他们干什么!