中国寄望美联储打破困局 这个数字却说明一切

付鹏:美国降息后资本就会回来?债券收益率在告诉你另一个答案

9月3日下午,东北证券首席经济学家付鹏在凤凰湾区财经论坛中就中国资本市场破局作出主题演讲。

付鹏认为,当前宏观经济内需不足,另一方面,银行储蓄异常增长,走出去在某种程度是必然的,日本当年也有过这个现象,银行储蓄很高,并不缺钱,但是不在国内消费和投资,而到海外大规模投资。对于资本市场如何破局,付鹏指出,不需要太关注海外,国内和海外资产出现巨大差异,不再共振。打破当前局面需要解决居民有效需求不足的问题,其背后还涉及到分配问题,信心问题,企业生产端如此卷的问题,以及反馈的问题——居民到企业、企业到降本裁员增效、降本裁员增效到居民的螺旋循环问题。

以下是投资作业本课代表(微信ID:touzizuoyeben)整理的精华内容,分享给大家:

美国降息后资本就会回来?债券收益率在告诉你另一个答案

付鹏:中国资本市场的困局,从我的角度来看,无论是宏观经济还是资本市场,跳开市场本身的治理问题,从更大的角度,其实都可以回答一个问题。

第一,比如说我们现在的经济情况,到底是信心不足,还是有效需求非常差。换句话说,是真的没钱还是信心不足。当然了,你可以把关于宏观经济的问题映射到当前的金融市场。我们其实也是要问一个问题,就是当前的金融市场,比如说现在2800点的股市,是信心不足,还是说真的没有钱?这两个问题都需要回答,而且答案可能会发现其实是一样的。本质上来说,金融市场也是某个维度上对经济的一种映射。从疫情后凤凰组织的几次财经论坛中,我已经对经济话题讨论了好几年。

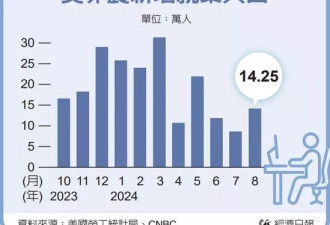

这两年我一直从各个维度强调几个点:中国当前的经济环境,很多人感受到的可能不仅仅是单纯的缺乏信心问题。比如说到了今年,很多人没有太注意到年初时我们的国债收益率是多少?这两天是2.1%,已经是2.1%了。如果到年底国债收益率降到2%以下,很多人可能会有不同的想法。去年我们已经感受到居民部门很不容易了。在那个背景下,债券收益率下行的速度远赶不上今年。

所以说,讨论国内经济或资本市场时,今年很多人特别寄希望于美国的调整(降息)。但我建议大家更多关注国内经济的情况更好一些,不一定会出现很多人想着美国降息了,全球流动性宽松了,我们的资产便宜,所以资本会回来。资本的流动,你要知道,我们现在便宜。但从资本角度,我不是图你便宜,而是图你现在便宜,未来能贵。但如果你现在便宜,未来更便宜,那我为什么要来?

换句话说,债券收益率在告诉你另一个答案,

就是我们的企业在创造投资回报率的能力,全社会在创造投资回报率的能力,其实在大幅度下降。

很多行业经常会讲一句话叫“卷”。意思是这么低的毛利率,大家为什么还在不停竞争?这反映的就是2.1%的债券收益率,即中国经济的内部需求的真实反映。

所以对中国宏观经济的最简单描述就是内部有效需求不足。

出海某种程度上是被迫的,也是必然的

另一方面,银行储蓄异常增长,信贷尤其是居民部门不再借贷行为。这个借贷行为非常关键。从银行数据看到的是只存不贷,甚至是提前偿还债务。很多人解释为信心不足,但还有钱,银行储蓄高增长。几年前我解释过,异常储蓄增长这个现象当年日本也发生过,从1990年到2002年,日本房地产泡沫刺破后,日本的经济增长和利率都不高,但这12年里日本的银行储蓄每年增长4%到5%。

日本不缺钱。

日本的储蓄并不在国内进行消费和投资行为,而是到了海外大规模投资。就像十几年发展的日本的三井、三菱、丸红、伊藤忠这些商社一样,全世界内进行投资和回报。就像我们今天另外一个主题在讲所谓的出海,出海其实某种程度上来讲也是一种被迫的。因为国内市场竞争激烈,内部消费出现问题后,肯定惦记着要走出去,去走向更广阔的市场,更高的毛利率,获得更多的消费者,那肯定没有人愿意在国内进行同行间无休止的卷化,所以走出去到某种程度上来讲,它是必然的。日本也要走出去,就像当年一样,它到了那个时间点上,它也要走出去。走出去另外一个词其实就是国内的有效需求不足。其实(我们)总觉得走出去是个好词,但是它的另外一头也告诉你,是国内有效需求的不足。

很多人就有问题了,它储蓄那么高,钱都在这儿,为什么不消费?投资非常简单,资本最简单的逻辑是没有回报率为什么要投?当回报率大幅度下降后,资本的投资偏好很快下降。

中国投资无非就两种:

一是实体经济,很多企业不投的原因其实很简单,产能不缺,制造能力和产业升级能力都很强,但可能太喜欢生产,生产多了也是一种罪过。需求不足的另一个词也是生产多了。

第二,需求层面,有钱自然会花,不需要刺激。消费是一种偏好。如果个体风险偏好够,收入够,储蓄够,未来展望够,用我的话说,只需把东西给他,他自然会花。在座每个人,如果口袋里有100万,不用说,可能马上到澳门消费。

1990年后的日本存钱和存不下钱的两批人,其实是中国的现状

日本当年储蓄和储蓄率是两个概念。储蓄是指银行存的钱,储蓄率是指挣的钱扣掉所有开支后,剩余用于储蓄的比例。从1990年到2002年,日本储蓄率降到了零,意思是工资扣掉所有开支后,没有剩余用于储蓄。

存钱和存不下来的在1990年后的日本,其实是两批人。这其实就是中国的现状,银行里存钱的是谁,现在存不下来的又是谁?谁具备消费能力?60岁以上的人,无论有钱没钱,消费欲望都是下降的,这是一个自然的周期。

所以前两年我提到不可忽视的人口问题,老龄化问题。老龄化带来的任何产业增长都将弱于年轻人消费总量消退的数字。老人再怎么花,抵消不了年轻人不够导致的消费减少。年轻人问题在于人少了,但年轻人的消费欲望应该更强。

大家可以想想自己20岁时的消费欲望。年轻人无法再进行消费升级。过去十年,从2009年到2018年,我认为是中国十年消费升级的年代。但这几年我一直强调大家才刚刚在消费降级的中间环节。那十年中消费升级的年轻人,现在大概35岁,当年的消费到底来自于什么?

如果是基于收入增长,我没意见。但如果是基于财富效应,尤其是房地产价格带来的财富效应推动的消费,这是一个非常危险的信号。

现在举个例子,中产阶级这两年房地产缩水,首付赔掉变成负资产,你看他消费降不降级?他的财富一旦缩水,消费自然降级。不管其他收入,因为那是大头。

房地产能不能永远持续?这个答案其实在过去几年就讨论过了,不可能。

当人口到达一定阶段时,房地产怎么持续?800万、900万、1000万的房子,还能折现多少年轻人的青春进来?更何况现在年轻人也不让你折了。

螺旋式循环,很难打破

所有加杠杆的循环,到2018年一收缩,财富效应一说,你会发现我们已经露出了有效需求不足。疫情后,问题更大,不仅仅是叠加资产,而是一个螺旋式循环。

第一,收入端遭受破坏。去年到今年很多居民部门面临降本裁员增效的问题。如果企业大规模降本裁员增效,叠加房子缩水,降本裁员增效破坏了未来收入预期。现在35岁背上中年人三件套,扛上杠杆,如果听说HR天天在裁员,你会怎么做?你还会维持当前的消费吗?很多人现在就会做出调整,该买可买皆不买,可花可不花皆不花,能省点余粮过冬天。这个时候他会陷入螺旋式循环。

企业部门更有意思。今年年初我说今年不用盯居民部门,因为居民部门已经是定局。今年更大的问题在企业端。企业端的投资回报率越来越低,盲目恶性竞争。企业会想办法提高利润。

如果是上市公司,还要考虑让股东报表好看,怎么做呢?答案很简单,降本裁员增效。但这带来的反馈非常差。企业降本裁员增效会导致员工收缩,员工收缩会导致内部有效需求不足,内需不足导致企业继续恶性竞争,继续降本裁员增效,居民部门继续收缩。这个螺旋循环一旦形成,打破非常难。

国内收益率下降这么快,也是一种卷

今年国内收益率下降这么快,也是一种卷。因为资本没有地方可以去,没有地方可投资,没有地方可借贷,回报率越来越低。以前那时候我开玩笑,赶紧抢定存,现在3%的银行定存不抢,以后抢不着,过一年半可能2%的定存也抢不着。

所以当年的日本状况跟现在基本上如出一辙。很多人经常说中国跟日本不一样,大局上是不同,但在居民部门的局部上,实际上非常像。

所以单纯从这个角度看资本市场,资本市场靠什么提供回报率?靠什么给机构和投资人提供回报率?从宏观角度没法给予蛋糕,更不用谈结构矛盾,所以市场表现出这样的特征。

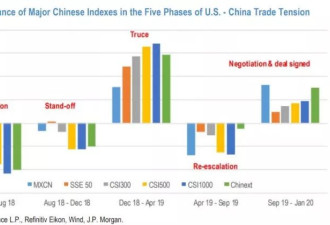

海外和国内资产出现巨大差异,不再共振

另外,不需要太多关注海外。因为一个多月前,海外市场英伟达为代表的新钱资产组合,配置大量全球最核心资产包,由于场外杠杆过高,出现了闪崩。这跟企业好坏没关系,主要是高杠杆。当时我跟大家开玩笑说,这些高杠杆主要来自新加坡,也有一小部分来自香港。当波动发生时,海外市场波动率增加,很多人觉得危机来了,跌10%,国内不动。过一天杠杆拆掉,又涨回来10%,国内还不动。这个现象大家可以关注下,

海外和国内资产已经出现了非常大的差异,也就是说,你(A股)不随全球共振,是因为经济已经不共振了。

我们债券收益在2.1%,对方美债收益率可能保持在4%左右,这个利差本质反映的是两端资产的实际状况。

对国内资本市场的破局,从更大的宏观角度来讲,当前局面不仅仅是居民有效需求不足,背后还涉及到分配问题,信心问题,企业生产端如此卷的问题,以及反馈的问题——居民到企业、企业到降本裁员增效、降本裁员增效到居民的螺旋循环问题。这些问题都需要打破,非常有难度。由于时间原因,我只能提出问题。

有人肯定会问有没有解决方案,有时候解决方案是有的,但取决于如何做、怎么做和是否做的问题。

网友评论