美国“金甲虫千禧世代”抢光Costco金条

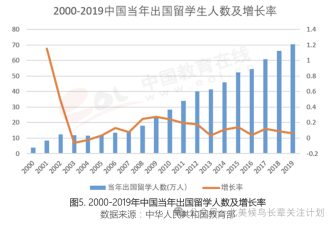

黄金今年价格屡创新高,现货黄金今年前3季涨幅已经达到30%,不只跑赢标普500指数和纳斯达克指数,更有望刷新2007年的30.86%年度涨幅纪录,而自2022年11月开启本轮涨势以来,现货黄金价格截至2024年10月下旬,已上涨超过66%,这波涨势令许多投资人趋之若鹜,就连美国人也加入了这波“抢金”行列,而且比起老一辈,年轻人更愿意投资黄金,千禧世代(1981 年至 1996 年出生的人)成为黄金购买的主力,《华尔街日报》更形容这群淘金者为“金甲虫千禧世代”(Millennial gold bugs),令人不禁好奇,为何他们要疯抢黄金?

美式卖场好市多(Costco)自2023年秋季以来,就在北美线上购物官网开始贩售1盎司金条,每名会员限购2条,随即掀起抢购潮,尽管好市多持续补货,也无法抵挡消费者的热情,到了2024年黄金大涨,这状况更加夸张,根据《彭博》10月7日的报道,在对美国46个州、101家好市多分店的电话调查后发现,约77%的库存金条在10月第一周就销售一空,而这些分店都在最近几周补上黄金产品库存。

黄金已经成为好市多的“摇钱树”,时任好市多财务长的加兰蒂(Richard Galanti)在2023年底透露,在黄金开卖的首个季度(截至2023年11月26日),好市多就卖出了1亿美元的1盎司金条;而富国银行(Wells Fargo)股票分析师凯利(Edward Kelly)在2024年4月给客户的报告中推估,好市多的黄金销售营收,每个月可能已经达到1至2亿美元。

千禧世代不信任金融市场 投向实体黄金

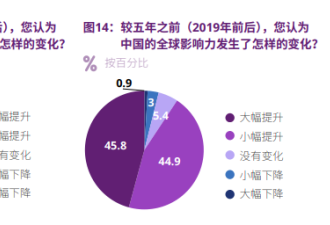

《华尔街日报》今年4月报道指出,目前在美国疯抢黄金的群体,主要是千禧世代,他们对黄金的益处以及便利性,抱持著更乐观的看法,根据金融服务机构道富(State Street)的研究显示,在千禧世代的资产配置里,有17%是实体黄金、黄金ETF等黄金相关资产,而50、60岁的X世代和婴儿潮世代,这一数字只有10% 。

一些千禧世代的投资人表示,他们不相信金融体系,尤其2023年,美国地方性银行出现倒闭潮。为了寻找安全保值手段,有些人跑去好市多购买黄金。

现货黄金今年前3季涨幅已经达到30%,有望刷新年度涨幅纪录。(彭博)

报道访问了33岁的博勒加德(Craig Beauregard)与29岁的爱德华兹(Julia Edwards)是对即将举行婚礼的新人,2人表示,通货膨胀使他们对美元的信任减少,因此增加了实体商品如黄金、白银的投资,包含股票、加密货币在内,借此实现投资组合多元化。同样是千禧世代的罗塞利 (Joe Roselli),在注册了好市多会员后买了黄金,他向《华尔街日报》解释 :“我想要一些我能实际掌握的东西”、“我正在防范恶性通货膨胀的情况”。

目前在美国疯抢黄金的群体,主要是千禧世代,他们对黄金的益处以及便利性,抱持著更乐观的看法。(彭博)

好市多不回收黄金 转售至少须5%损失

黄金通常是一种买入并持有的投资,用在经济状况起伏时期,如通膨居高不下的时候,来保存资产价值,尽管好市多让消费者购买黄金,变得和去市场买菜一样简单,但不少投资人看到黄金大涨,想把黄金卖掉变现,却发现这并不是件容易的事情,实际上要比出售股票、债券或加密货币,花上更多时间和额外支出。

《华尔街日报》指出,黄金是好市多不允许退货的少数商品之一,好市多更不会从消费者手中把黄金买回,因此要把黄金变现的唯一方法,就是找到其他愿意收购的买家,但许多消费者在出售的同时却发现,黄金既不好卖,要迅速回本也不容易。

纽约市的线上零售商、精炼商和一般商店告诉《华尔街日报》,他们的黄金收购价格,通常会比好市多售价要低1%至5%。没有任何店家的报价等于或高于现货黄金市场价格。纽约评估师梅森(Lark Mason)直言,黄金买卖之间存在著“摩擦成本”。

首先,美国国税局(IRS)通常将黄金视为收藏品,这意味著出售时的资本利得税可能高达28%。财富谘询公司Facet投资长格拉夫 (Tom Graff)补充说,投资人入手黄金,其价值将立即下跌5%左右,包含买家支付的溢价,以及转售所需的费用,他建议投资人持有黄金的时间需要足够长久,才可承担成本。

贵金属交易商Bullion Directory指出,美国有1700多家金条交易商,不包括珠宝商、精炼厂和其他收购黄金的非专业商店。交易商将根据现货价格提出报价,该价格全天波动,取决于供应、需求和期货合约。但通常没有商家报价会高于或等于现货价格。

黄金买卖之间存在著“摩擦成本”,专家建议投资人持有黄金的时间需要足够长久,才可承担成本。(法新社)

网友评论