回购的力量:解读巴菲特2021致股东信

最近各大媒体都在报道巴菲特一年一度的致股东信出炉了!

根据信的内容,2020年巴菲特公司伯克希尔(Berkshire)的市值增长了2.4%,S&P500指数增长了18.4%(含dividends)。2019年伯克希尔增长率为11%,而S&P500增长31.5%。这样看来伯克希尔连续两年没有跑赢市场,是否意味着他已经落伍,盈利能力下降了?让我们从巴菲特的股东信中找找答案。

Berkshire2020年盈利情况

企业的赚钱能力和其股票市值是两码事,哪个更重要?

巴菲特在股东信一开始就说明了伯克希尔2020年的收益情况。2020年公司总收益$425亿,其中占比最大的收益是未实现的资本净收益,即公司持有的股票收益。营业收益$219亿,实现的资本收益49亿,未实现的资本净收益$267亿,子公司亏损$110亿。

四大明珠

财产和意外险业务、100%完全控股铁路公司BNSF、91%完全控股能源公司BHE、5.4%持股苹果公司AAPL被誉为伯克希尔的四大明珠。

其中价值最大的是财产和意外险业务,也是伯克希尔53年以来的核心业务,伯克希尔现在拥有价值$1380亿的保险浮动资金,虽然这笔资金不属于他们,但他们可以配置,无论配置债券、股票还是国库券等现金等价物。

2011年是伯克希尔拥有BNSF的第一年,这一年BNSF和BHE的利润合计为$42亿,2020年对很多企业来说都是艰难的一年,但这两家公司却赚了$83亿。

伯克希尔从2016年末开始购买苹果股票,到2018年年中完成购买时,伯克希尔的一般账户持有苹果公司5.2%的股份,投资成本共360亿美元。从那以后伯克希尔享受定期股息,每年约$7.75亿,而且在2020年通过出售头寸的一小部分,伯克希尔获得了$110亿。目前持有苹果公司5.4%的股份。

经典的印钞机:GEICO保险浮存金的威力

根据伯克希尔年报的描述,保险浮存金主要是指客户所缴纳保费在扣除必要费用之后可以进行投资的部分,它包括尚未支付的赔款、理赔费用、未满期保费、延期保单成本、延期再保费用等等,在财务上属于"应付账款"。

浮存金的所有权并不属于保险公司,但投资收益权是属于保险公司的,这正是巴菲特"空手套白狼"的奥秘。肉在手上过,总会沾点油。巴菲特的保险浮存金有多少呢?2016年的数值是910亿美元。按他20%的平均年收益率计算,巴菲特能获得180亿美元以上的收益。

那么获得这些浮存金的成本是多少呢?没有成本!甚至负成本!这是巴菲特亲口说的,伯克希尔在2016年报中骄傲的宣布,在过去五年里,浮存金的成本是negative,负值!

依靠源源不断的浮存金,在长期滚动投资的积累下,巴菲特完美演绎了复利神话,他的平均年收益率为20.5%,这个数字或许和姚振华身价2016年暴涨十倍,但是这是平均年收益率,巴菲特看重的是滚雪球式的成长。以20.5%的收益率滚动十年,净收益是5.5倍,滚动二十年,净收益是40倍。

从1967年收购保险公司开始,在浮存金的支持下,巴菲特已经滚了50年的雪球。用时间沙砾砌成的伟大雕像,才是股神!

巴菲特收购GEICO,分两个步骤完成。上世纪七十年代中旬,GEICO因管理层问题,理赔成本高,导致差点破产,股价跌到$2美元。但是,巴菲特认为GEICO企业有护城河,既深又广又有成本优势。于是在1976年至1980年间,伯克希尔买入GEICO三分之一的股份,持股成本约$4700万,每年可分得的盈利却高达$2700万。如果15年保持同样的保险收入,那么分得盈利总额为$4.05亿,投资回报是8.62倍。

但是巴菲特看到的远远不是这些看得见的固定收益。1995年,伯克希尔追加$23亿完成整体收购,专心从事保险业务,保险浮存金成了巴菲特其它投资的源泉。现在这个保险公司专注于直销和汽车保险,而保险业务中的浮存金被用于投资股票,比如可口可乐。

从1997年到2020年GECIO历年的earnings如图所示。去年疫情导致经济停摆,出险赔付率降低,保险反而盈利更多,2020年比2019年多出1倍。24年的收益合计$168亿,是本金的7.16倍。而实际上,这个GEICO的盈利远不止这些,因为它的浮存金的增长远远超过这个盈利增长的比率。

巴菲特的信中公布2020年度保险浮存金已经达到 $1380亿,与GEICO的投入成本相比是58.8倍,这些浮存金按规定都可以进行投资。巴菲特的浮存金到底投了什么,让他有这么多的盈利?

巴菲特的投资标的:不投债券

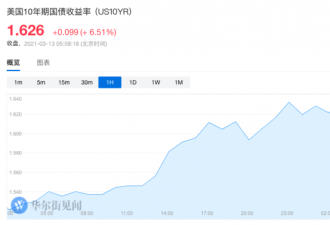

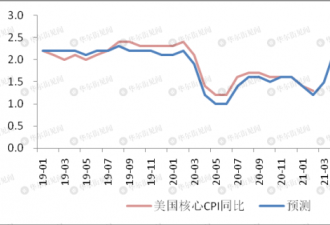

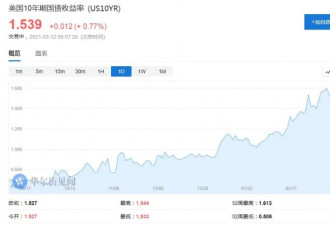

巴菲特在信中说,他的保险公司浮存金可以采用以股票为主的投资战略,而其它保险公司因为监管和信用评级的原因,必须以购买债券为主。现在债券并不是好的投资标的,无论是养老基金、保险公司还是退休人员都面临着暗淡的未来。

巴菲特在信中说:我们保险业务的运营资金远远超过其它全球竞争对手。我们的财务实力,加上伯克希尔每年从其非保险业务中获得的巨额现金流,使我们的保险公司能安全地遵循以购买股票为主的投资策略,这对绝大多数保险公司来说是不可行的。

浮动资金与银行存款有一些相似之处:保险公司每天都有现金进进出出,但保险公司持有的现金总额变化很小。伯克希尔持有的巨额资产很可能会在未来许多年保持在目前的水平,而且从累计角度看对我们来说是没有成本的。

所以,是不是可以说,巴菲特手上的资产——股票,房产,都是白白得来的。这就是巴菲特的“印钞机”。

之前我们已经提到过,未实现的资本净收益好于另外两种收益,那么巴菲特投了哪些股票呢?

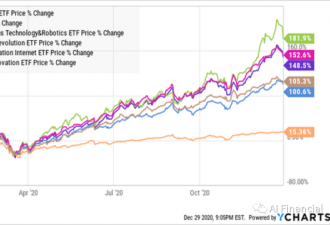

从巴菲特持仓股票板块分布图上看,有两大板块——科技板块和金融板块,与道琼斯的第一和第三大板块相符,而道琼斯排行第二的医疗板块却在巴菲特那里排在第六。是不是巴菲特不重视医疗板块投资呢?或者是巴菲特的投资布局偏离方向?不是的。巴菲特不是不看好医疗板块,相反他更重视医疗板块,重视到要亲自做,就像亲自做保险一样。

最近有最新报道,三年前由巴菲特与Amazon和JPMorgan联合创办的医疗保健项目Haven,在三年后的现在解散了,为什么呢?知情人士说,Haven面临的一个关键问题是,三个创始公司中的每一个公司都与自己的员工分别执行自己的项目,从而失去了合资企业成立的需要。因此,现在三家巨头都各自为政的进行着自己的医疗项目。这也是巴菲特对自己投资方向的一个战略布署。

回购的力量

2020年,伯克希尔在股份下跌时回购了自己公司的股票,使得股东在不花钱的情况下持股比例增加了5.2%。好的公司经常会回购,比如巴菲特的四大明珠之一的苹果公司就是一直以来都在回购,为股东增加利益。可以说苹果是标普成分股中回购规模最大的公司。

伯克希尔在两年半内回购了自己的股票,加上苹果回购苹果股票,作为苹果最大的股东,伯克希尔的股东们间接拥有的苹果资产和未来收益比2018年7月整整多10%。巴菲特在股东信中说:我们绝不认为伯克希尔的股票应该以任何价格回购。我之所以强调这一点,是因为美国的CEO们有过这样一个尴尬的记录:在股价上涨时,他们投入更多公司资金用于回购,而不是股价下跌时。我们的做法恰恰相反。

2020年巴菲特清空航空股,左手换右手的时候,市场大部分人都认为巴菲特损失惨重,一度对他产生怀疑,伯克希尔的股价也应声下跌。而这个时候巴菲特手上持有大把的现金,当大家都在猜谁将是巴菲特寻找的“大象”时,巴菲特从战略和战术两方面都进行了部署。市场终于发现伯克希尔的大象就是公司自己。因为巴菲特有自己的原则:不买自己不懂的。因此巴菲特的价值投资和成长投资,正是我们恒益投资的标杆。

![[二手好物]折叠床单人床办公室便携行军床工位午睡躺椅简易陪护小床午休神器](https://storage.51yun.ca/market-product-photos/6ec59535-8ea7-4e29-8bc2-e5018317ecc1.800x800.jpg)

网友评论