震惊!中国危机指标升至逾一年来最高

中国房地产过热引发的泡沫破裂的担忧以及近期人民币持续走贬,引发了市场对中国经济的担忧。有消息表示,中国危机指标升至逾一年来最高。尽管人民币汇率近期波动加大,权威人士仍称,人民币不存在持续贬值基础不存在持续贬值基础。

针对人民币对美元汇率波幅的加大,多位权威人士接连发声表示,造成此轮波动的主因,是美联储加息预期升温、推动美元走强,但人民币对一篮子货币汇率表现稳定,未来人民币汇率不存在持续贬值基础。伴随人民币国际化进程的加速推进,未来人民币的外汇市场会更加市场化。

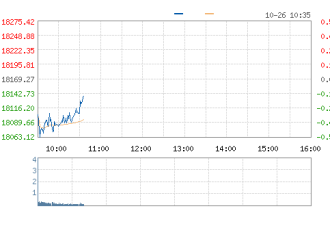

另外,由于央行为过热的房地产市场降温,中国利率掉期市场的交易员们正为现金短缺的局面做准备。债券投资者则准备从由此引发的经济增长放缓中受益。

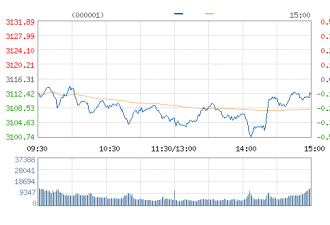

这是策略师们对于一年期掉期利率相比类似期限主权债收益率的溢价达到2015年7月来最高约50个基点的解读。

彭博社分析报道称,这个所谓的泰德利差指标经常被用来判断金融压力,不过目前仍远低于2014年初打击信托融资期间所达到140个基点的水平。

法国外贸银行高级大中华经济学家彭蔼娆表示, 这是市场传出的一个信号,表明随着政府试图避免房地产泡沫,利率掉期的交易员们正为流动性收紧做准备。不过由于中国央行不希望给市场带来金融压力,进一步收紧的空间可能非常有限。

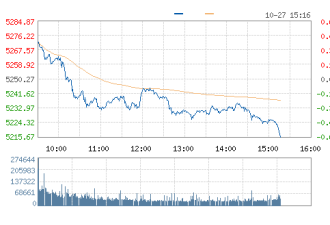

一年期利率掉期升至18个月高点,因市场担忧随着上海房价上月同比暴涨40%,中国央行将收紧钱袋。ING Groep NV和星展银行认为,房地产活动的降温可能抑制中国经济的增长,从而有利于国债走势。

一年期掉期利率周四在上海市场触及2.73%,为自2015年4月来最高水平,七天回购利率则攀升10个基点。一年期国债收益率报2.19%,有望第三年走低。

再者,经济增长和企业违约矛盾显现。

华侨银行的谢栋铭在10月19日的报告中指出,经济增长放缓的前景和对企业违约的担忧将刺激国债的避险需求。星展银行固定收益策略师Eugene Leow次日也响应了这个观点,称政策收紧可能对经济不利。摩根士丹利本周表示,抑制房价的措施可能导致2017年的经济增速减少0.6个百分点。

“有越来越多的共识认为,宏观调控措施将放缓房地产市场活动和经济增长,”ING常驻新加坡的亚洲研究部主管Tim Condon表示。 “因此认定债券收益率已经见底通常是个错误。以中国的情况看,仍有进一步下跌空间。“

中国的泰德利差在2014年初达到历史最高,当时监管机构正应对信托产品违约的问题。 法国兴业银行除日本外亚洲利率策略主管张淑娴表示,这一次压力可能与当局对中国影子银行体系中另一块的打压有关。不愿透露姓名知情人士称,中国央行已经要求各地金融机构将表外理财业务纳入“广义信贷”测算。

网友评论